Una mayor demanda de créditos para el sector agropecuario, el comercio y de consumo personal reanimó los préstamos al cierre del primer semestre de este año en el Sistema Bancario Nacional.

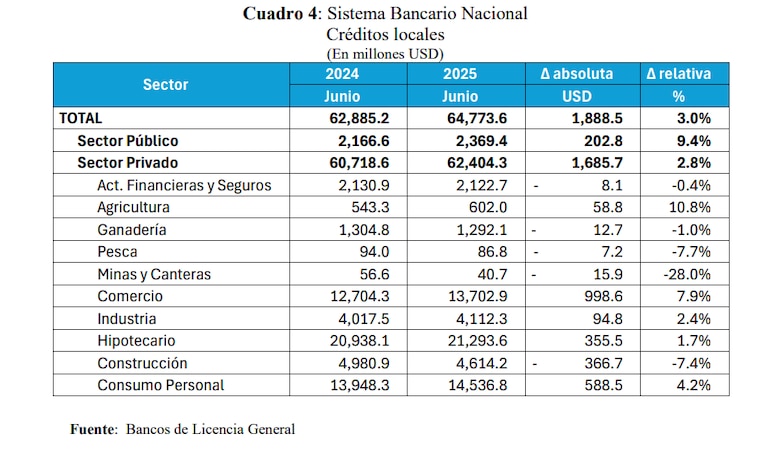

El reporte de la Superintendencia de Bancos de Panamá, detalla que al cierre del primer semestre de 2025, la cartera bruta de créditos locales del Sistema Bancario Nacional ascendió a 64,773.6 millones de dólares, lo que representa un incrementó del 3% interanual a junio, o el equivalente a 1,888.5 millones de dólares adicionales.

Según el regulador bancario este desempeño, aunque positivo, refleja una desaceleración respecto al 4.5% registrado en mayo, lo que apunta a una pérdida de tracción en la dinámica crediticia, en un contexto donde algunos sectores comienzan a mostrar señales de enfriamiento, posiblemente en línea con los eventos recientes ocurridos en distintas regiones del país como los bloqueos y protestas en Bocas del Toro.

Por segmentos el sector público mantuvo un ritmo de expansión sólido, con un crecimiento interanual de 9.4% (202.8 millones de dólares), en la cartera de créditos que totalizó 2,369.4 millones de dólares, reflejando una mayor ejecución de proyectos financiados por la banca estatal.

El financiamiento del sector privado aumentó 2.8% (1,685 millones de dólares adicionales) para totalizar 62,404 millones de dólares, impulsado por algunas actividades como la agrícola, la comercial, y los créditos de consumo personal.

En el caso del crédito agrícola el reporte de la Superintendencia de Bancos detalla que esta actividad lideró el crecimiento dentro de la cartera de crédito, al registrar un aumento de 10.8% (58.8 millones de dólares), impulsado por programas públicos y mejores condiciones del mercado. El saldo de la cartera de créditos agrícola ascendió a 2,122.7 millones de dólares.

Igualmente, los créditos para el sector comercial crecieron 7.9% al cierre del primer semestre con un total de 998.6 millones de dólares (7.9%), respaldado por la reactivación del consumo y la rotación de inventarios. El saldo total en el sector comercio fue de 13,702.9 millones de dólares.

También mostraron comportamientos positivos el crédito al consumo personal con un alza de 4.2% en la demanda, equivalente a 588.5 millones de dólares adicionales para un saldo total de 14,536 millones de dólares.

El financiamiento al sector industrial creció 2.4% (94.8 millones de dólares más). En esta actividad el saldo de créditos vigente alcanza los 4,.112.3 millones de dólares en el sistema bancario nacional.

La demanda de créditos hipotecarios aumentó en 355.5 millones de dólares adicionales, es decir 1.7% más que en junio del año pasado. El saldo total en hipotecas alcanzó los 21,293.6 millones de dólares.

“Los cuatro sectores más relevantes (hipotecario, consumo personal, comercio e industria) concentran aproximadamente el 82% de la cartera total, lo que refuerza la importancia de monitorear su evolución ante cualquier cambio en las condiciones”, indica la Superintendencia de Bancos de Panamá.

Morosidad

Al cierre de junio de 2025, la cartera vencida representó el 2.23 % del total, mejorando en 9 puntos básicos frente al 2.32 % observado un año antes. De forma similar, el índice de morosidad se redujo a 1.46 %, lo que implica una mejora de 17 puntos básicos respecto a junio de 2024, reflejando una moderada contención de los atrasos.

En contraste, el informe del regulador bancario detalla que la cartera del sector construcción retrocedió 7.4% (366.7 millones de dólares menos que el año pasado). El descenso tiene que ver con una menor ejecución de proyectos de construcción privados,

Igualmente, se observaron caídas en ganadería (-1.0%), pesca (-7.7%) y minas y canteras (-28.0%), lo que refleja debilidades persistentes en estos sectores.

El crédito a actividades financieras y de seguros se mantuvo prácticamente estable (-0.4%), lo que podría estar indicando una baja rotación de liquidez en el sector financiero no bancario.

Créditos de los hogares

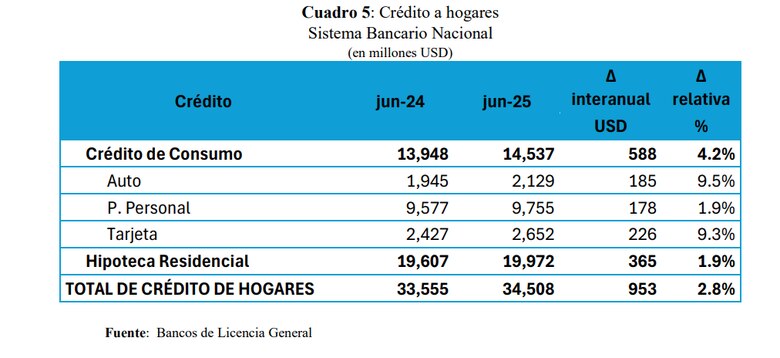

El informe de la Superintendencia de bancos revela que aumentó la cartera de créditos para los hogares. Esta cartera está integrada tanto por hipotecas comerciales como por financiamiento para adquirir auto, tarjetas de crédito y préstamos personales.

En detalle, la cartera de crédito a hogares alcanzó 34,508 millones de dólares, lo que representa un crecimiento interanual de 2.8% (953 millones de dólares adicionales). Esta expansión fue impulsada principalmente por el crédito de consumo, que aumentó 4.2% (588 millones de dólares), reflejando una demanda activa por financiamiento de corto plazo para bienes durables y gastos personales.

El informe detalla que los préstamos para la adquisición de vehículos lideraron el crecimiento, con una variación de 9.5% o el equivalente a 185 millones de dólares adicionales para cerrar con un saldo de 2,129 millones de dólares.

El uso y financiamiento a través de las tarjetas de crédito creció 9.3% (226 millones de dólares), para totalizar un saldo adeudado de 2,652 millones de dólares.

Por su parte, los préstamos personales mostraron un aumento más moderado de 1.9%, es decir, 178 millones de dólares más aprobados al cierre de junio. El saldo adeudado en créditos personales sumó los 9,755 millones de dólares.

Por su parte, el crédito hipotecario residencial registró una expansión interanual de sólo 1.9%, es decir 365 millones de dólares más que en junio del año pasado, en línea con una demanda estable por financiamiento habitacional, aunque en un contexto de condiciones financieras menos expansivas y una oferta inmobiliaria en proceso de ajuste luego de la situación que se generó con la Ley de Intereses Preferenciales que se aprobó una modificación, pero posteriormente quedó sin efecto, por lo que sigue en vigencia la normativa anterior.