El desembolso de nuevos préstamos es uno de los indicadores que miden el nivel de actividad de la economía.

Los créditos habitualmente se utilizan para consumir o invertir, lo que se traduce en última instancia en crecimiento económico.

Según las últimas cifras de la Superintendencia de Bancos de Panamá, entre enero y octubre los bancos desembolsaron $14,158.1 millones en nuevos préstamos.

Préstamos nuevos acumulados. Enero-octubre

$21,391.5

Millones se desembolsaron en nuevos créditos entre enero y octubre de 2018.

$22,509.1

Millones se entregaron en préstamos en el mismo periodo de 2019.

$11,720.9

Millones se desembolsaron en los diez primeros meses de 2020.

$14,158

Millones se entregaron en préstamos en el mismo periodo de este 2021.

Esta cifra representa un aumento de $2,437.2 millones o 20.8% cuando se compara con el mismo periodo del año anterior.

El informe del regulador señala que casi todas las categorías de créditos marcan resultados positivos este año. Los mayores desembolsos se han registrado en el sector de comercio, con un total de $6,327.6 millones, un 20.3% más que el año pasado.

También hay un aumento importante en desembolsos de hipotecas, que totalizaron $1,526.4 millones en los diez meses de este año, un 60.1% más que el año anterior.

El presidente de la Asociación Bancaria de Panamá (ABP), Otto Wolfschoon, señaló a este diario que los desembolsos están acompañando la recuperación de la economía.

También convino, no obstante, que no se están registrando los niveles de préstamos previos a la pandemia, debido a la caída de cerca de 18% que experimentó el producto interno bruto en 2020.

Wolfschoon cree, en cualquier caso, que en los próximos años la economía va a estar menos endeudada de lo que lo estuvo antes de la pandemia.

“ En los próximos años vamos tener una economía que no va a estar tan endeudada como lo estuvo antes de la pandemia”.

Otto Wolfschoon, presidente de la ABP

Comparación con 2019

Para saber qué tan rápida es la recuperación tras el impacto de 2020, se toman como referencia los indicadores de 2019, el último ejercicio antes de la crisis.

Entre enero y octubre de aquel año, el sistema desembolsó $22,509.1 millones, lo que quiere decir que este 2021 los desembolsos han caído $8,351 millones respecto a 2019. En términos porcentuales, un 37.1% menos.

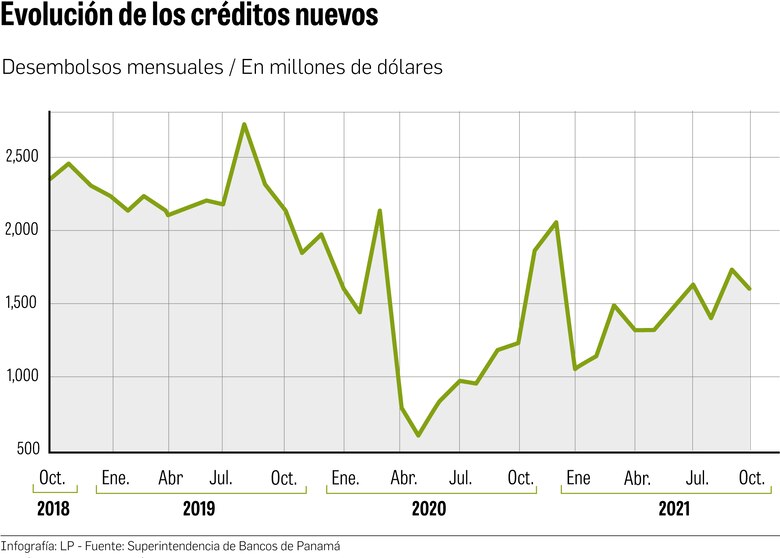

En 2019, aunque había variaciones, era habitual que en un solo mes se superasen los $2,000 millones en créditos nuevos.

Con la pandemia se cerró la economía y se redujo drásticamente el crédito, particularmente durante el segundo trimestre de 2020. En la segunda mitad de ese año, de la mano de la reapertura, se produjo un repunte que culminó con un diciembre que volvió a tocar los $2,000 millones.

“Si se compara el entorno macroeconómico de 2019 con el de 2021, entonces es entendible el menor desembolso de préstamos”.

Amauri Castillo, superintendente de Bancos

Este 2021 comenzó con lentitud y a medida que pasan los meses la tendencia del crédito nuevo es ascendente, aunque en ningún mes se han alcanzado los $2,000 millones (ver infografía).

El superintendente de Bancos de Panamá, Amauri Castillo, recordó que en 2019 no existía el mejor entorno macroeconómico, pero la economía crecía.

En 2020, la pandemia y las restricciones provocaron un impacto histórico que dio paso a un 2021 de reactivación.

Si se analiza el entorno macroeconómico de aquel año y se compara con este 2021, “es entendible el menor desembolso de préstamos”, sostuvo el regulador.

Eso se nota, entre otros aspectos, en que la demanda calificada es menor. Wolfschoon lo explica con ejemplos: Si una persona que ganaba $2,000 mensuales ahora ingresa $1,500, ya no se le podrá prestar la misma cantidad de dinero.

Castillo apunta a otro factor que incide en la menor concesión de préstamos, aunque con menor relevancia: el hecho de que los bancos tienen que gestionar una cartera modificada, es decir, que en algún momento dejó de pagar parcial o completamente sus obligaciones, y tienen cierta presión con la constitución de reservas para mitigar el riesgo de crédito.

En su último reporte, el regulador actualizó las cifras de préstamos modificados, aquellos que aún no han normalizado completamente su situación luego de haberse acogido a los alivios financieros.

Al 31 de octubre, la cartera de préstamos modificados era de $12,364 millones, cifra que representa un 23% del total de la cartera local del sistema bancario nacional ($54,851.1 millones).

Solo en un mes, la cartera modificada se redujo un 3.7% o en $479.1 millones, señala el informe del regulador.

Dentro de la cartera modificada, el regulador pidió a los bancos que clasificaran los préstamos de acuerdo a su nivel de riesgo.

Un 74.2% de los préstamos modificados está en las categorías menos riesgosas y el 25.8% restante se reparte entre los llamados “modificados dudosos” y los “modificados irrecuperables”, los más riesgosos, que principalmente coinciden con los préstamos de clientes que no se han acercado al banco o que lo han hecho pero no tienen las condiciones financieras para reestructurar los préstamos.

La cartera que se encuentra en esta situación de mayor riesgo se ubicó en $3,187 millones al cierre de octubre. Desde la industria se ha señalado que se trata de un monto elevado, pero manejable.

Para hacerlo, la Superintendencia trabaja en una regulación que apunta a elevar las reservas que tendrán que constituir los bancos para protegerse ante los eventuales impagos de esa cartera de préstamos.

Sobre el comportamiento general de la cartera modificada, Castillo dijo que espera que al cierre del año se reduzca, algo que sería una buena señal, ya que cuando se completan seis meses de cumplimiento por parte del cliente que reestructuró el préstamo, ese crédito se considera normalizado.